学代币探索捕获一场与激励设关于经济价值计的深度

在DeFi这个充满活力的世界里,代币不仅是简单的数字资产,更像是整个系统的生命血液。作为一个长期观察DeFi发展的研究者,我常常惊叹于开发者们如何巧妙地利用代币设计来构建一个个独特的经济系统。这些看似简单的代币背后,蕴含着精妙的经济学原理和激励机制。

记得去年参与一个DeFi项目咨询时,创始人曾问我:"为什么我们的代币价格总是上不去?"这个问题引发了我对代币经济学的深入思考。经过半年多的研究追踪50多个主流协议后,我发现一个有趣的规律:那些成功的项目往往能在实用价值、治理功能和收益分配之间找到完美的平衡点。

代币的角色扮演:不只是交易媒介那么简单

想象一下,代币就像是一个万能工具箱里的各种工具:

- 有的像瑞士军刀(实用代币),用来支付交易费用或解锁特定功能

- 有的像投票机(治理代币),决定协议的未来发展方向

- 还有的像分红凭证(收益代币),让持有者分享协议收入

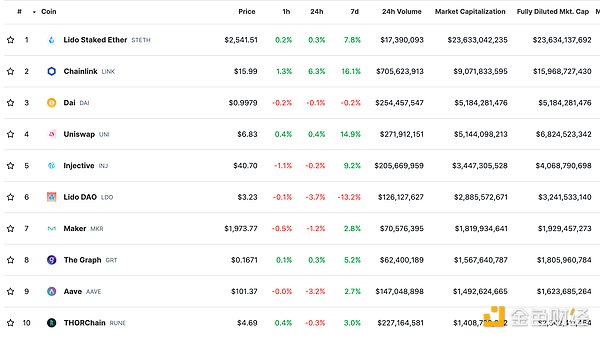

比如1inch Network的代币1INCH就扮演着双重角色:既用于支付交易费用,又赋予持有者治理投票权。而像Aave这样的借贷平台,AAVE代币持有者不仅能参与治理,还能享受借款利率折扣。

获取奖励的四种姿势

在研究了50多个协议后,我发现获取奖励大致有四种方式:

1. 简单持有就能获益

有些项目会给"佛系"持有者奖励。比如dYdX曾为DYDX持有者提供交易费折扣(虽然这个福利在2023年9月取消了)。MakerDAO的MKR则更有趣-在市场动荡时,新铸造的MKR会被用来补充系统资本,而当系统盈利时,多余的DAI会被用来回购销毁MKR。

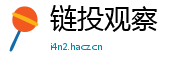

2. 质押参与网络治理

这就像是在区块链世界里当"股东"。Osmosis的OSMO持有者可以委托给验证节点,分享交易费收入。Rocket Pool的RPL则被用作保险抵押品,降低了参与以太坊质押的门槛(从32ETH降到8ETH)。

3. 硬锁定获取超额回报

这需要用户做出长期承诺。Curve首创的投票托管(veCRV)模型就是典型代表-锁定CRV时间越长,获得的投票权和收益就越多。不过这种模式也有弊端,就像2022年Curve Wars展示的那样,少数大户可能获得过大影响力。

4. 软锁定获得灵活性

相比硬锁定,这种模式更人性化。比如GMX和Gains Network允许用户随时解锁质押的代币,只是需要等待一段归属期。Aave和Lyra则用LP代币质押来构建保险池,既保证了流动性又提供了保护。

奖励的诱惑:为什么用户愿意参与?

人性永远追求利益最大化,DeFi协议深谙此道。它们设计了各种令人难以抗拒的奖励机制:

- 费用折扣:比如在PancakeSwap用CAKE支付能省5%交易费

- 收益分成:Curve、Convex等协议将50%以上收入分给veToken持有者

- 通胀奖励:Lyra、Thales等通过新增发代币奖励参与者

- 投票特权:决定新代币流向哪个资金池

- 额外福利:DeFi Kingdoms甚至提供游戏道具作为奖励

特别值得一提的是收益分享机制的发展。早期项目主要依赖通胀排放,现在更多转向实际收益分配。这种转变反映了DeFi正在从"纸上富贵"走向"真金白银"的成熟阶段。

代币经济学的未来挑战

在撰写本文时,我不禁思考:当前这种依赖代币激励的模式能持续多久?从监管角度看,回购销毁可能比直接分红更安全,但这是否足够?

另一个有趣的现象是,像UNI、COMP这样的纯治理代币依然保持着高市值。这似乎说明在某些情况下,社区治理权本身就具有巨大价值,即使没有明确的价值捕获机制。

最后,作为一个行业观察者,我认为DeFi代币经济学最需要突破的是:如何在不依赖高通胀激励的情况下,建立可持续的价值捕获机制。那些能找到这个答案的项目,很可能成为下一个周期的领跑者。

在这个快速演变的领域,唯一不变的就是变化本身。正如一位匿名开发者对我说的:"设计代币经济就像是在飞行中修理飞机-你必须不断调整,但永远不能停止前进。"

(责任编辑:查询)

-

谁能想到,银行业巨头招行会成为第一个吃螃蟹的人?就在上周,招行在香港的子公司招银国际证券突然宣布上线加密货币交易服务,这个消息在金融圈炸开了锅。银行业巨头的"破冰"之举说实话,当我第一眼看到这条消息时,下意识揉了揉眼睛。要知道在我们的印象中,传统银行对加密货币向来是避之不及的态度。但招行这次不仅做了,还做得相当漂亮。我仔细研究了他们的公告,发现招银国际这次拿到了香港证监会颁发的虚拟资产服务商牌照。...

...[详细]

谁能想到,银行业巨头招行会成为第一个吃螃蟹的人?就在上周,招行在香港的子公司招银国际证券突然宣布上线加密货币交易服务,这个消息在金融圈炸开了锅。银行业巨头的"破冰"之举说实话,当我第一眼看到这条消息时,下意识揉了揉眼睛。要知道在我们的印象中,传统银行对加密货币向来是避之不及的态度。但招行这次不仅做了,还做得相当漂亮。我仔细研究了他们的公告,发现招银国际这次拿到了香港证监会颁发的虚拟资产服务商牌照。...

...[详细]

-

最近朋友圈里都在疯传一个积分抽奖活动,我作为金融行业摸爬滚打多年的"老司机",今天就给大家扒一扒这个看似诱人的活动。先别急着点开那个花花绿绿的链接,听我分析完再做决定也不迟。积分抽奖背后的经济学原理说实话,每次看到这种"积分抽大奖"的活动,我就忍不住想笑。这就像是商场里的促销活动,只不过从线下搬到了线上。记得去年我参加过一个类似的抽奖,结果攒了两个月的积分,最后只换到一包纸巾。这不是耍猴吗?这类活...

...[详细]

最近朋友圈里都在疯传一个积分抽奖活动,我作为金融行业摸爬滚打多年的"老司机",今天就给大家扒一扒这个看似诱人的活动。先别急着点开那个花花绿绿的链接,听我分析完再做决定也不迟。积分抽奖背后的经济学原理说实话,每次看到这种"积分抽大奖"的活动,我就忍不住想笑。这就像是商场里的促销活动,只不过从线下搬到了线上。记得去年我参加过一个类似的抽奖,结果攒了两个月的积分,最后只换到一包纸巾。这不是耍猴吗?这类活...

...[详细]

-

Farcaster能否成为加密社交的破局者?我们实地体验后有了这些发现

作为一个在加密圈摸爬滚打多年的老韭菜,我亲眼见证了社交赛道从DeFi Summer时的"无人问津"到现在的"群雄并起"。就在上周,去中心化社交协议Farcaster终于面向公众开放注册,这个消息让我这个社交赛道观察者兴奋得连夜注册体验。加密社交的2023突围战说实话,2023年对于加密货币来说并不算个好年景,但社交类项目却意外地迎来了小阳春。记得8月份friend.tech横空出世时,整个圈子都在...

...[详细]

作为一个在加密圈摸爬滚打多年的老韭菜,我亲眼见证了社交赛道从DeFi Summer时的"无人问津"到现在的"群雄并起"。就在上周,去中心化社交协议Farcaster终于面向公众开放注册,这个消息让我这个社交赛道观察者兴奋得连夜注册体验。加密社交的2023突围战说实话,2023年对于加密货币来说并不算个好年景,但社交类项目却意外地迎来了小阳春。记得8月份friend.tech横空出世时,整个圈子都在...

...[详细]

-

Uniswap v4升级引发争议:Hooks功能会是DeFi审查化的第一步吗?

最近Uniswap Labs的动作让整个加密圈沸腾了。作为DEX领域的领头羊,他们即将在v4版本中推出的Hooks功能,却在社区里掀起了一场关于去中心化本质的大讨论。说实话,看到这个新闻时我的第一反应是:这到底是创新还是妥协?被质疑的"选择性KYC"X平台上一位敏锐的观察者晒出截图,直言不讳地指出:"Hooks功能很可能是Uniswap迈向KYC验证的第一步。"这让我想起温水煮青蛙的故事——最初看...

...[详细]

最近Uniswap Labs的动作让整个加密圈沸腾了。作为DEX领域的领头羊,他们即将在v4版本中推出的Hooks功能,却在社区里掀起了一场关于去中心化本质的大讨论。说实话,看到这个新闻时我的第一反应是:这到底是创新还是妥协?被质疑的"选择性KYC"X平台上一位敏锐的观察者晒出截图,直言不讳地指出:"Hooks功能很可能是Uniswap迈向KYC验证的第一步。"这让我想起温水煮青蛙的故事——最初看...

...[详细]

-

链上金融新星ProsperEx再获资本青睐,Roaming Capital重磅加持

最近加密圈又传来一个令人振奋的消息!专注于链上衍生品赛道的ProsperEx再次获得重量级投资机构的认可。这次出手的是来自新加坡的知名Web3投资基金Roaming Capital,虽然具体投资金额没有公开,但业内人士都知道,这绝对是个大动作。资本持续加码,行业巨头为何纷纷押注?说实话,ProsperEx这个项目真是越来越有意思了。早在这次融资之前,它就已经获得了包括EMURGO Ventures...

...[详细]

最近加密圈又传来一个令人振奋的消息!专注于链上衍生品赛道的ProsperEx再次获得重量级投资机构的认可。这次出手的是来自新加坡的知名Web3投资基金Roaming Capital,虽然具体投资金额没有公开,但业内人士都知道,这绝对是个大动作。资本持续加码,行业巨头为何纷纷押注?说实话,ProsperEx这个项目真是越来越有意思了。早在这次融资之前,它就已经获得了包括EMURGO Ventures...

...[详细]

-

作为一名在市场摸爬滚打多年的老手,我常常感叹市场的奇妙之处。它就像一个永远长不大的孩子,总是在轮回中重复着相似的剧本。每当这个时候,我就会想起华尔街那句老话:"历史不会简单重复,但总会押着相似的韵脚。"投资者的必修课:在怀疑与勇气间寻找平衡说真的,这段时间我收到了太多朋友的求助信息。"老赵啊,我在那个位置被套住了","哎,我要是能多拿一会儿就好了"...这样的叹息几乎成了最近的主旋律。说实话,听到...

...[详细]

作为一名在市场摸爬滚打多年的老手,我常常感叹市场的奇妙之处。它就像一个永远长不大的孩子,总是在轮回中重复着相似的剧本。每当这个时候,我就会想起华尔街那句老话:"历史不会简单重复,但总会押着相似的韵脚。"投资者的必修课:在怀疑与勇气间寻找平衡说真的,这段时间我收到了太多朋友的求助信息。"老赵啊,我在那个位置被套住了","哎,我要是能多拿一会儿就好了"...这样的叹息几乎成了最近的主旋律。说实话,听到...

...[详细]

-

Web3.0市场速递:币安拥抱Polygon原生USDC背后的行业风向

最近在浏览DeFi数据时,我突然发现一个有趣的趋势——整个去中心化金融生态正在悄悄回暖。市场数据不会说谎,当前DeFi代币总市值已经攀升至475.26亿美元,这个数字让我想起了去年底熊市时的低谷。更令人振奋的是,过去24小时DEX的交易量达到了37.69亿美元,这些数字背后是无数投资者的真实选择。币安的战略布局暗藏玄机昨晚看到币安的公告时,我忍不住挑了挑眉。他们宣布将支持Polygon网络的原生U...

...[详细]

最近在浏览DeFi数据时,我突然发现一个有趣的趋势——整个去中心化金融生态正在悄悄回暖。市场数据不会说谎,当前DeFi代币总市值已经攀升至475.26亿美元,这个数字让我想起了去年底熊市时的低谷。更令人振奋的是,过去24小时DEX的交易量达到了37.69亿美元,这些数字背后是无数投资者的真实选择。币安的战略布局暗藏玄机昨晚看到币安的公告时,我忍不住挑了挑眉。他们宣布将支持Polygon网络的原生U...

...[详细]

-

说实话,2023年对加密货币圈来说本该是个好年头。比特币价格从谷底反弹,市场情绪明显回暖,但有个奇怪的现象却让不少业内人士直挠头——比特币ATM机正在以惊人的速度消失。令人震惊的行业数据我最近翻看AltIndex.com的数据时吓了一跳:今年以来全球比特币ATM机数量减少了近7000台!这个数字创造了加密货币市场的历史纪录。要知道,在2022年12月,这个数字还曾达到39100台的巅峰,现在却跌回...

...[详细]

说实话,2023年对加密货币圈来说本该是个好年头。比特币价格从谷底反弹,市场情绪明显回暖,但有个奇怪的现象却让不少业内人士直挠头——比特币ATM机正在以惊人的速度消失。令人震惊的行业数据我最近翻看AltIndex.com的数据时吓了一跳:今年以来全球比特币ATM机数量减少了近7000台!这个数字创造了加密货币市场的历史纪录。要知道,在2022年12月,这个数字还曾达到39100台的巅峰,现在却跌回...

...[详细]

-

说来有趣,现实世界资产(RWA)代币化这件事,传统金融圈的人似乎总在门口徘徊,就是不敢真正跨进来。作为一个从业多年的金融科技观察者,我不得不说,这种犹豫正在让整个行业错失巨大机遇。特别是私营信贷领域,简直就像被困在一座没有出口的迷宫——明明知道宝藏就在前方,却找不到通往财富的道路。市场困局:流动性魔咒如何破解Web3风投们倒是敢为人先,他们通过承担风险开辟了新大陆。但那些传统金融巨头们呢?就像一群...

...[详细]

说来有趣,现实世界资产(RWA)代币化这件事,传统金融圈的人似乎总在门口徘徊,就是不敢真正跨进来。作为一个从业多年的金融科技观察者,我不得不说,这种犹豫正在让整个行业错失巨大机遇。特别是私营信贷领域,简直就像被困在一座没有出口的迷宫——明明知道宝藏就在前方,却找不到通往财富的道路。市场困局:流动性魔咒如何破解Web3风投们倒是敢为人先,他们通过承担风险开辟了新大陆。但那些传统金融巨头们呢?就像一群...

...[详细]

-

数据安全警钟:TUSD用户信息或遭第三方泄露,这事你怎么看?

最近加密货币圈子里闹得沸沸扬扬的一件事,就是TrueUSD稳定币背后的运营商TrueCoin遭遇了数据泄露风波。说实话,作为一个关注区块链安全多年的观察者,看到这种消息总是让人心头一紧。到底发生了什么?事情是这样的:10月16日那天,TrueCoin突然收到第三方服务商的安全警报,说他们有个供应商账号被黑了。这就好比你家请的保洁阿姨,突然发现她的钥匙被人复制了——虽然你家的保险柜没事,但总归让人心...

...[详细]

最近加密货币圈子里闹得沸沸扬扬的一件事,就是TrueUSD稳定币背后的运营商TrueCoin遭遇了数据泄露风波。说实话,作为一个关注区块链安全多年的观察者,看到这种消息总是让人心头一紧。到底发生了什么?事情是这样的:10月16日那天,TrueCoin突然收到第三方服务商的安全警报,说他们有个供应商账号被黑了。这就好比你家请的保洁阿姨,突然发现她的钥匙被人复制了——虽然你家的保险柜没事,但总归让人心...

...[详细]

一周热点追踪|Atomicals生态迎来关键突破期

一周热点追踪|Atomicals生态迎来关键突破期 重要提醒:你的DOT即将解冻,这些事项务必注意

重要提醒:你的DOT即将解冻,这些事项务必注意 十月不容错过的三大潜力币:RLB、DYDX、RDNT深度解析

十月不容错过的三大潜力币:RLB、DYDX、RDNT深度解析 重磅!贝莱德比特币ETF迈出关键一步,加密市场迎来曙光?

重磅!贝莱德比特币ETF迈出关键一步,加密市场迎来曙光? 【深度解析】8月25日比特币和以太坊合约:市场情绪与技术面博弈

【深度解析】8月25日比特币和以太坊合约:市场情绪与技术面博弈